特定居住用宅地 生計一親族が取得した場合

相続開始直前において被相続人等が居住していた宅地等を、その被相続人と生計を一にしていた親族が取得した場合、330㎡まで80%の評価減をすることができます。

この場合、

①取得してから申告期限まで引き続き居住

または

②取得してから申告期限まで引き続き所有

している必要があります。

「特定居住用宅地の原則」で述べたように、被相続人と事情により離れて暮らしているが、被相続人と密接に生活の維持がされていた親族を守っていこうという趣旨ですので、自らその土地家屋を売却したり、貸したりする相続人まで保護することはないということです(このような考え方が非常に重要です) 。

ただし、上記の事例は、平成30年4月からの「家なき子」規制にともない、実家の土地については減額を受けられないこととなります。

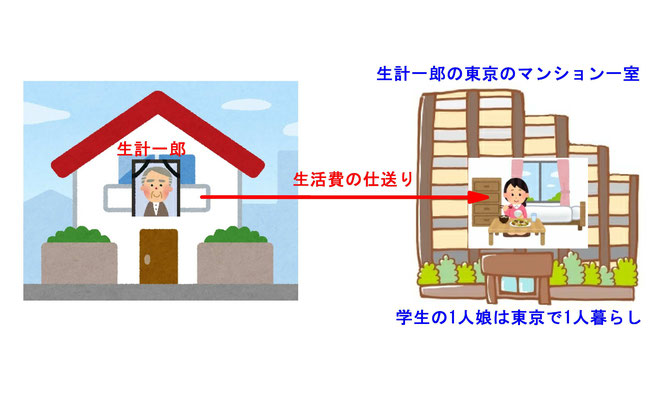

したがって、東京のマンション敷地を相続した場合に「生計一親族」の規定が適用されることとなると考えられます。

相続税法上の「生計を一にしていた」とは

小規模宅地の特例が適用できる「生計を一にする親族」とは誰を指すのでしょうか?

所得税法では、基本通達という個所にこの定義が記載されいます。

しかしながら、小規模宅地における「生計一親族」という言葉に明確な定義はありません。

そこで実務上では、平成20年6月26日の小規模宅地等についての裁決の解釈を用いることとしています。

裁決の中で重要なところは、

①被相続人と同居していた親族は、明らかにお互い独立した生活を営んでいると認めらる場合を除き「生計を一にしていた」とされること

②別居している親族が「生計を一」にしていたとされるためには、

イ.その親族が被相続人と日常生活の資を共通にし

ロ.少なくとも居住費、食費、光熱費その他生活に係る費用の全部または主要な部分を共通にしていた関係であること

そもそも小規模宅地には、「同居親族」の特例があります。

したがって、小規模宅地で想定している「生計を一にしていた」は、別居していることが前提となります。

その状況で、②の裁決を見てみると、例えば息子さんが、住宅ローンを組んで家を購入し、水道光熱費を支払っている状況で、両親に生活費を送っていたとしても、生計を一にしているとはみなされないでしょう。